Piyasa Profesyonelleri Anketi: ‘TCMB faiz artışı sonrası TL bazlı enstrümanlara yönelim…’

Spinn Danışmanlık tarafından düzenlenen ve Nisan ayında 111 piyasa profesyonelinin katıldığı Piyasa Profesyonelleri Anketi’nin (PPA) sonuçlarına nazaran Nisan’da piyasa profesyonelleri yine TL varlıklara yönelim gösterdi.

Piyasalarda belirsizliğin had safhada olduğu bir ayı daha geride bırakırken piyasa profesyonellerinin portföy tercihlerinde mevduat ve yurtiçi borçlanma araçları yine ön planda yer aldı. TCMB’nin sıkılaştırma adımları sonrası mevduat faizlerinde artış ve enflasyon beklentilerinin sonlu bozulma göstermesi 9 aydır nötr kal tavsiyesinin önde olduğu TL mevduatta tercihlerin tartısı artıra dönmesine neden oldu. Ankete katılan 111 piyasa profesyonelinin neredeyse yarısı (%49.55) TL mevduatta tartısı artır derken nötr kal tavsiyesi %42.4’ten %30.6’ya geriledi.

Ayrıca kısa ve uzun vadeli borçlanma araçlarında nötr kal tavsiyesi hakim olmaya devam etse de TCMB’nin faiz artışları sonrası yükü artır tavsiyesi kısa vadeli yurtiçi borçlanma araçlarında

%30.5’ten %39.6’ya, uzun vadeli borçlanma araçlarında %22.0’den %24.3’e yükseldi. Her iki kümede da tartısı düşür tavsiyesi geriledi; nötr kal tavsiyesi sırayla %35.6’dan %41.4’e ve %36.4’ten %44.1’e yükseldi.

Ağutos 2024-Şubat 2025 ortasında tartısı artır tavsiyesinin önde olduğu yurtiçi pay senetleri Mart’ta %41.5 ile nötr kala dönmüştü. Nisan’da iştirakçilerin %50.4’ü nötr kal tavsiyesinde bulunurken evvelki ay %13.1’den %35.6’ya yükselen tartısı düşür ve çok düşür tavsiyeleri Nisan’da %26.1’e geriledi.

Spot dövizde ve döviz tevdiat hesaplarında (DTH) Mart’ta %50’nin üzerine çıkarak en yüksek hisseye sahip tavsiye halini alan yükü artır Nisan’da yine nötr kala döndü. Öte yandan dövizde

iştirakçilerin %46.8’i, DTH’ta %49.5’i nötr kal derken tartısı artır tavsiyesi sırayla %44.1 ve %36.9 ile epeyce yüksek düzeylerde gerçekleşti. Benzeri halde altında da Mart’ta %43.2 ile yükü artır en yüksek hisseye sahipken Nisan’da bu tavsiye %27.0’ye geriledi; iştirakçilerin %38.7’si nötr kal, %26.1’i yükü düşür dedi.

Diğer döviz bazlı enstrümanlardan yurtdışı pay senetlerinde Ekim 2024, yurtdışı borçlanma araçlarında ise Ağustos 2023’ten bu yana olduğu üzere Nisan’da nötr kal tavsiyesi ön plana çıktı. İştirakçilerin %47.75’i eurobondda nötr kal derken bu oran Mart’ta %54.2’ydi. Nötr kaldaki düşüşe karşılık yükü düşür %14.4’ten %19.8’e yükseldi. Yurtdışı pay senetlerinde ise nötr kal tavsiyesi %%48.3’ten %36.9’a gerilerken tartısı artır tavsiyesi %23.7’den %30.6’a yükseldi.

Merkez Bankası’nın Haziran PPK toplantısı ile ilgili bonus sorumuza cevap veren 110 piyasa profesyonelinin 46’sı Merkez Bankası’nın Haziran toplantısında faizleri değiştirmeyeceği ve fonlamanın birçoklarını üst banttan yapmaya devam edeceği beklentisini paylaşırken 43’ü Banka’nın Haziran toplantısında faizleri değiştirmeyeceğini lakin olağanlaşma ismine fonlamanın birçoklarını haftalık repodan yapacağı beklentisini paylaştı. 2 iştirakçi siyaset faizinin artacağı beklentisini paylaşırken 14 iştirakçi Haziran toplantısında faiz koridorunun üst çekileceğini beklediğini belirtti. Ankete katılan 5 iştirakçi ise koridorun aşağı çekilmesini bekliyor. Anket sonuçlarından anladığımız piyasa profesyonelleri ortasında faiz indirimine dair bariz bir beklenti bulunmazken faiz ile ilgili genel kanı mevcut düzeylerin korunacağı tarafında. Nisan ayında döviz bazlı enstrümanlara olan talepte görülen hafif gevşemeyi teyit eden bu imaj portföy dağılımına da yansımış durumda.

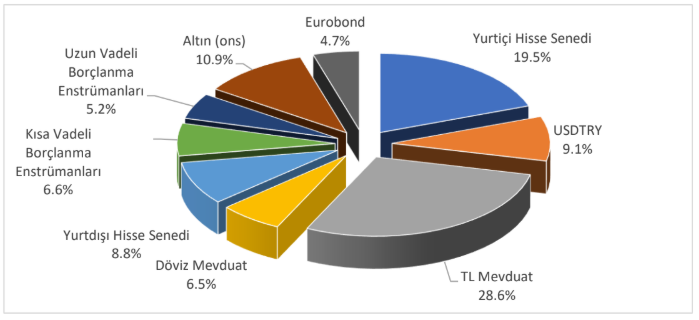

Piyasa Profesyonelleri Anketi’nin portföy dağılımı sorusuna verilen karşılıklara nazaran piyasanın birçoklarının portföy tercihlerinde yurtiçi pay senedi beşinci ay da gerilemeye devam etti. Mart 2025’te 6.7 puan üzere büyük bir düşüşle %20.5’e gerileyen pay senedinin portföylerdeki yükü Nisan’da %19.5’e geriledi. Pay senedi dışında, USDTRY, DTH, altın ve eurobond olmak üzere çabucak hemen tüm döviz bazlı enstrümanların hissesi gerilerken yurtdışı pay senetlerinin hissesi 1.65 puan artışla %8.8 oldu. En büyük düşüş ise 3 puan düşüşle hissesi %9.1’e gerileyen USDTRY’de görüldü. Altının hissesi 1.9 puan düşüşle %10.9’a gerilerken mevduatın hissesi %28.6 ile üst üste ikinci ay pay senedinin üzerinde gerçekleşti. Kısa ve uzun vadeli borçlanma araçlarının hissesi Nisan’da 0.1 ve 1.6 puan

artışla %6.6 ve %5.2 oldu.

Piyasa Profesyonelleri Anketi Portföy Dağılımı: Nisan 2025 (%)

Anket Nisan ayının son haftasında whatsapp ve e-mail üzerinden link paylaşımı ile gerçekleştirilmiştir. Ankete 111 piyasa profesyoneli katılmıştır. Ankete katılım

kişisel bilgiler alınmadan yapılmakta, karşılıklar kimlere ilişkin olduğu görülmeden toplanmaktadır…